今回は納税義務者の方との揉め事についてです。具体的には、不服申立てのお話と、課税庁の誤りのお話です。

◆不服申立てのお話

納税者から「税金が高い」と言われることもよくあります。窓口対応でご納得いただければいのですが、法的な手続きに進まざるをえない場合もあります。

行政における不服の申立ては、原則として行政不服審査法に基づく審査請求です。しかし、固定資産の評価についての不服は固定資産評価審査委員会(通称「固定審」)に審査を申し出ることになっています(地方自治法108条の5第3項、法432条)。なぜなら固定資産の評価は極めて専門性が高く、市町村長とは独立した中立的・専門的な立場(=行政委員会)から審査等を行うことが適切と考えられるからです。固定審は「評価についての不服」のみ取り扱うという点が重要です。逆に言うと、納税通知書が届いていない等、評価に関係ないものは原則どおり、審査請求の枠組みで処理することになります。

固定審についての抑えておくべきポイントは、大きく2点です。1点目は審査申出の期間です。納税義務者は、納税通知書の交付を受けた日後3か月を経過する日までに審査の申し出をすることができます(法432条)。逆に言うと、これを過ぎると評価額は原則、変更できないことになります。

もう1点は審査申出の対象です。評価額は原則的に3年間据え置きという話をしました。固定審に審査申出ができるのは、原則、評価額が変わる評価替えの年度のみです。但し、土地については時点修正(下落修正)が適用されたものについては審査申出(=下落修正率についての審査申出)をすることができます。もちろん、土地の異動(分合筆や使用用途の変更など)や家屋の新築等の場合は、年度に関係なく新たに評価額を算出することになりますので、評価替え年度でなくとも審査申出の対象となります。(法432条)

これら2点は、納税義務に関する法的効果を早期に確定させ、権利義務関係の安定性を確保するという税法の考え方によるものと考えられます。

◆課税誤りのお話

不服を申し立てられて、課税庁が納税義務者と争う場合のことをお話ししてきましたが、そもそも争うまでもなく課税庁側が誤りを認める場合も考えられます。明らかに課税庁側が誤っているという場合は、基本的には「重大な錯誤」があるということで、速やかに修正する必要があります。そして、多くの金額を課税、徴収していた場合は還付する必要があります(法17条)。

では、過去の課税に誤りがあった場合、いつまで遡って修正、還付する必要があるのでしょうか。この点、法17条の5で5年と定められています。ここにも「納税義務に関する法的効果を早期に確定させ、権利義務関係の安定性を確保する税法の考え方」が反映されています。(なお、精緻に言うと、5年というのは法定納期限(=第1期納期限)から5年です。法定納期限の定義は固定資産税課税ではまず援用することのない法11条の4に隠れています。)

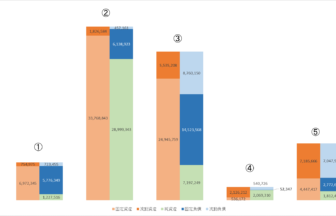

ここで疑問に思われた方、とても鋭いです。以前に紹介した<某市の事例>です。もう一度、見てみましょう。

<某市の事例>

一戸建ての住居を所有する60代の夫婦が、固定資産税やその延滞金などを支払い切れなかったため、市から公売に掛けられて売却されて財産を失った。しかしその後、約27年間にわたり、市が固定資産税を誤って過徴収し続けていたことが判明した。(なお、市の対応は国家賠償法なども最大限適用して過去20年までさかのぼって取り過ぎた延滞金など計約240万円を夫婦に返還したが、夫婦に家が戻ってくることはなかった。)

ここでは5年ではなく20年までさかのぼって還付しています。地方税法では5年で権利義務関係を確定することとなっていますが、場合によってはそれ以上に還付することもあるという事実があります。いくら権利義務関係の早期確定と言ったところで、誤って支払い続けたお金について6年以上前のものについては返してもらえないというのは明らかに不合理だという価値判断です。ただし、どのような場合に5年超の遡っての還付を行うのかについては、現在の法制上は明確に定められていないのが実情です。

◆軽微な評価誤りの話

今までに話をしてきた「課税誤り」の話は、評価額算定上の誤りも課税計算上の誤りともに共通する内容で、課税庁側に重大な錯誤があるという場合のケースでした。一方、重大な錯誤とは言えないまでも、評価基準等で解釈できる幅があり、納税義務者の主張にも一定合理性があるというようなケースもあります。納税義務者が評価について「軽微な」誤りを指摘してきた場合、原則に従うと、重大な錯誤がない以上は修正不要という結論になりますが、本当にそれでよいのでしょうか。

結論から言うと、それでよいということになります。但し、先に述べた固定審への審査申出が可能な案件(=審査申出期間内に申出の対象内にあるもの)だった場合は、固定審に判断を仰ぐということも考えられます。なお、固定審では審査の対象はその年度の評価額のみということで(法432条)、その年度の評価額の変更は(審査申出期間内であれば固定審に諮らずとも)可能であると解釈して運用する自治体もあるようです。

◆いよいよ大詰め

実は、今回が最終回と思って書き始めたのですが、思いの外、長くなってしまいました。次回こそ、おそらく最終回。まだ取り上げられていなかった点に軽く触れて終わりたいと思っています。(つづく)